- 4분기 14조 증가, 7분기 연속 상승⋯연간 56조 늘어 2021년 이후 최대

- 주담대 증가폭 축소에도 신용·증권사 대출 급증⋯주식 투자 수요 영향

지난해 4분기에도 '빚투'와 '영끌'이 이어지며 가계 빚이 다시 사상 최대를 경신했다. 잔액은 2천조원에 육박했다.

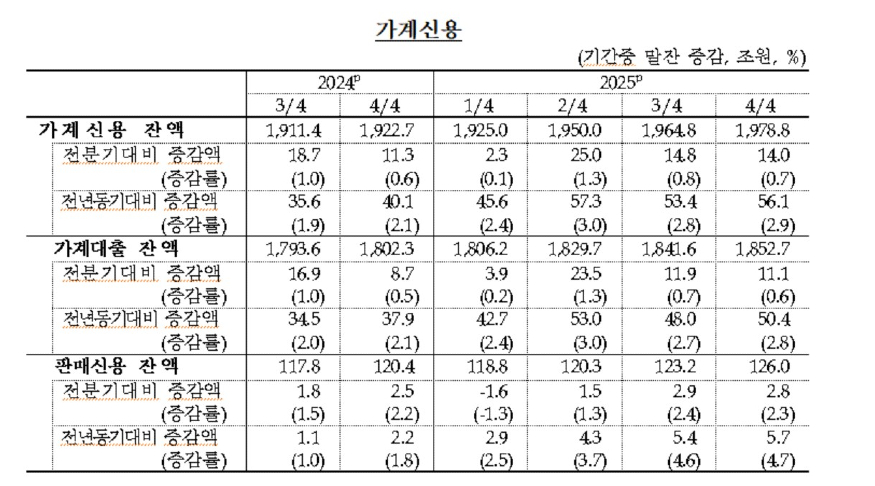

한국은행이 20일 발표한 '2025년 4분기 가계신용(잠정)'에 따르면 12월 말 기준 가계신용은 1978조8000억원으로 전 분기보다 14조원 늘었다. 2002년 통계 작성 이래 최대 규모다. 연간 증가액은 56조1000억원(2.9%)으로 2021년 이후 가장 컸다.

주택담보대출 증가 폭은 정부 규제로 둔화됐지만, 신용대출과 증권사 신용공여 등 기타대출이 주식 투자 수요 영향으로 확대됐다. 가계신용은 7개 분기 연속 증가세를 이어갔다.

[미니해설] 2천조원 코앞 가계부채…주담대 눌러도 '빚투'가 밀어 올렸다

한국 가계부채가 다시 한 번 역대 최고치를 갈아치웠다. 정부의 주택시장 안정 대책으로 주택담보대출 증가 폭은 다소 줄었지만, 주식 투자 수요가 신용대출과 증권사 신용공여를 자극하며 전체 부채를 끌어올렸다. ‘영끌’과 ‘빚투’가 동시에 작동한 구조다.

20일 한국은행에 따르면 지난해 4분기 말 가계신용 잔액은 1978조8000억원으로 집계됐다. 전 분기보다 14조원 증가했다. 2024년 2분기 이후 7개 분기 연속 증가세다. 분기 증가 폭은 3분기(14조8천억원)보다 소폭 축소됐지만, 절대 규모는 사상 최대다. 연간으로는 56조1천억원 늘어 2021년(132조8천억원) 이후 가장 큰 증가 폭을 기록했다.

가계신용은 은행·보험사·대부업체·공적 금융기관 등에서 받은 대출에 카드 사용액(판매신용)을 더한 포괄적 가계부채다. 이 가운데 가계대출만 보면 4분기 말 1852조7000억원으로 11조1000억원 늘었다. 주택담보대출이 7조3000억원, 신용대출 등 기타대출이 3조8000억원 각각 증가했다.

눈에 띄는 부분은 대출 창구별 흐름이다. 예금은행 가계대출은 6조원 늘었다. 주담대가 4조8000억원 증가했고, 3분기 감소했던 기타대출도 1조2000억원 반등했다. 비은행예금취급기관에서는 주담대가 6조5000억원 급증했다. 반면 기타대출은 2조4000억원 줄었다.

특히 증권사 등 기타금융중개회사의 신용공여가 2조9천억원 급증한 점은 '빚투' 흐름을 뒷받침한다. 보험약관대출과 은행 신용대출 증가도 주식 투자 수요와 맞물린 것으로 해석된다. 카드 대금 등 판매신용 역시 2조8000억원 늘어 소비 회복 흐름도 일부 반영됐다.

다만 한은은 거시 건전성 측면에서 다른 시각도 제시한다. 지난해 연간 가계신용 증가율(2.9%)은 명목 국내총생산(GDP) 성장률(3%대 후반 추정)보다 낮아, GDP 대비 가계신용 비율은 오히려 하락했을 가능성이 크다는 설명이다. 부채 절대 규모는 늘었지만, 경제 규모 대비 부담은 다소 완화됐을 수 있다는 의미다.

문제는 구조다. 주택시장 규제가 강화되면 자금은 다른 자산시장으로 이동한다. 실제로 4분기에는 주담대 증가 폭이 둔화된 대신 신용대출과 증권사 신용이 확대됐다. 이는 금리 변동이나 주가 조정 시 가계의 상환 부담이 빠르게 커질 수 있는 취약성을 내포한다.

가계부채는 소비와 성장의 발목을 잡을 수 있는 잠재 리스크다. 특히 금리 인하 기대와 자산시장 반등이 맞물릴 경우 차입을 통한 투자 확대가 재연될 가능성도 배제하기 어렵다. 2천조원을 눈앞에 둔 가계부채가 안정 국면으로 돌아설지, 아니면 다시 가속 페달을 밟을지는 자산시장 흐름과 정책 대응에 달려 있다.